A avaliação financeira de projetos é uma etapa crucial no processo de tomada de decisão empresarial, pois permite analisar a viabilidade e rentabilidade de investimentos futuros. Neste contexto, a utilização de métodos e exemplos práticos se torna essencial para garantir que os recursos sejam alocados de forma eficiente e que as metas da empresa sejam alcançadas. Neste artigo, exploraremos os principais métodos de avaliação financeira de projetos, assim como exemplos que ilustram a aplicação prática desses conceitos.

Conheça os principais métodos para avaliar projetos de maneira eficaz e assertiva.

A avaliação financeira de projetos é uma etapa fundamental para garantir o sucesso e a viabilidade de um empreendimento. Existem diversos métodos que podem ser utilizados para realizar essa avaliação de forma eficaz e assertiva, permitindo aos gestores tomarem decisões embasadas e estratégicas.

Um dos principais métodos para avaliar projetos é o Payback, que consiste em calcular o tempo necessário para que o investimento inicial seja recuperado por meio dos fluxos de caixa gerados pelo projeto. Outro método bastante utilizado é o Valor Presente Líquido (VPL), que leva em consideração o valor do dinheiro no tempo e calcula a diferença entre os fluxos de caixa futuros e o investimento inicial.

Além disso, o Índice de Lucratividade (IL) também é um método importante, pois permite avaliar a rentabilidade de um projeto em relação ao investimento inicial. Já o Retorno sobre o Investimento (ROI) é um indicador que mostra a relação entre o lucro obtido e o investimento realizado, sendo muito útil para comparar diferentes projetos.

É importante ressaltar que a escolha do método de avaliação financeira deve levar em consideração as características específicas do projeto, bem como os objetivos e as metas da empresa. Por isso, é fundamental contar com profissionais capacitados e utilizar ferramentas adequadas para realizar essa avaliação de forma precisa e confiável.

Em resumo, conhecer os principais métodos para avaliar projetos de maneira eficaz e assertiva é essencial para garantir a sustentabilidade e o sucesso dos empreendimentos. Ao utilizar os métodos corretos e realizar uma análise criteriosa, os gestores podem tomar decisões mais embasadas e aumentar as chances de alcançar os resultados esperados.

Análise financeira de projetos: passo a passo para avaliar viabilidade econômica e financeira.

A avaliação financeira de projetos é um processo fundamental para determinar se um investimento é viável ou não. Ela envolve a análise de diversos aspectos econômicos e financeiros relacionados ao projeto, a fim de identificar se ele trará retorno satisfatório para os investidores. Neste artigo, vamos apresentar um passo a passo para realizar essa análise de forma eficiente.

Primeiramente, é importante realizar uma projeção dos fluxos de caixa do projeto, considerando tanto as receitas quanto as despesas envolvidas. É essencial estimar de forma realista as entradas e saídas de recursos ao longo do tempo, levando em conta variáveis como inflação, taxas de juros e demanda do mercado. Dessa forma, será possível calcular o Valor Presente Líquido (VPL) e a Taxa Interna de Retorno (TIR) do projeto.

Além disso, é fundamental avaliar os riscos envolvidos no investimento, considerando cenários pessimistas e otimistas. A análise de sensibilidade e a simulação de Monte Carlo são ferramentas úteis para verificar a robustez do projeto diante de diferentes cenários econômicos. Também é importante calcular o Payback, que indica em quanto tempo o investimento será recuperado.

Por fim, é crucial considerar outros indicadores financeiros, como o Índice de Lucratividade e a Taxa de Retorno sobre o Investimento. Esses indicadores ajudam a complementar a avaliação do projeto, fornecendo informações adicionais sobre sua viabilidade econômica e financeira.

Em resumo, a análise financeira de projetos é um processo complexo que requer a consideração de diversos fatores. Seguindo um passo a passo adequado e utilizando os métodos e ferramentas corretas, é possível avaliar com precisão a viabilidade econômica e financeira de um investimento, permitindo tomar decisões mais fundamentadas e seguras.

Como avaliar investimentos de forma eficaz?

Para avaliar investimentos de forma eficaz, é fundamental utilizar métodos de avaliação financeira de projetos. Existem diversos métodos que podem ser utilizados para determinar a viabilidade de um investimento, tais como Payback, Valor Presente Líquido (VPL) e Taxa Interna de Retorno (TIR).

O método do Payback consiste em calcular o tempo necessário para que o investimento inicial seja recuperado por meio dos fluxos de caixa gerados pelo projeto. Já o VPL e a TIR levam em consideração o valor do dinheiro no tempo, trazendo para valor presente os fluxos de caixa futuros e descontando a taxa de retorno exigida pelo investidor.

Para avaliar um investimento de forma eficaz, é importante considerar todos os custos e benefícios associados ao projeto, bem como os riscos envolvidos. Além disso, é essencial comparar as diferentes opções de investimento disponíveis, levando em conta a rentabilidade esperada e o prazo de retorno do capital investido.

Para exemplificar, suponha que uma empresa esteja avaliando a possibilidade de investir em um novo maquinário. Após calcular o Payback, o VPL e a TIR do projeto, a empresa poderá tomar uma decisão mais embasada sobre a viabilidade do investimento, levando em consideração fatores como custo de oportunidade e retorno esperado.

Em resumo, a avaliação financeira de projetos é essencial para garantir que os investimentos sejam realizados de forma eficaz e rentável. Utilizando métodos como Payback, VPL e TIR, os gestores podem tomar decisões mais informadas e maximizar o retorno sobre o capital investido.

Principais métodos para analisar investimentos: conheça as opções mais eficazes.

A avaliação financeira de projetos é uma etapa crucial para qualquer empresa que deseja realizar investimentos de forma segura e rentável. Existem diversos métodos disponíveis para analisar investimentos, cada um com suas particularidades e aplicabilidades. Neste artigo, vamos abordar os principais métodos e exemplos de como utilizá-los.

Um dos métodos mais comuns para analisar investimentos é o Valor Presente Líquido (VPL). Esse método consiste em calcular o valor presente de todos os fluxos de caixa futuros gerados pelo projeto, descontando uma taxa de retorno mínima exigida. Se o VPL for positivo, significa que o investimento é viável.

Outro método amplamente utilizado é a Taxa Interna de Retorno (TIR). A TIR é a taxa de desconto que torna o VPL igual a zero. Quanto maior a TIR, mais atrativo é o investimento. No entanto, a TIR pode apresentar algumas limitações, como múltiplas taxas de retorno para determinados projetos.

Além disso, a Payback Period é outro método simples e eficaz para analisar investimentos. O Payback Period calcula o tempo necessário para recuperar o investimento inicial. Projetos com payback mais curtos são geralmente mais atrativos.

Por fim, a Análise de Sensibilidade é um método que avalia o impacto de variações nos parâmetros do projeto, como custos, receitas e prazos. Essa análise permite identificar os riscos associados ao investimento e tomar decisões mais informadas.

Em resumo, a avaliação financeira de projetos envolve a utilização de diferentes métodos para analisar investimentos e garantir resultados positivos. Cada método possui suas vantagens e limitações, por isso é importante escolher a abordagem mais adequada para cada situação. Compreender e aplicar corretamente esses métodos é essencial para o sucesso de qualquer projeto de investimento.

Avaliação financeira de projetos: métodos e exemplos

Uma avaliação financeira de projetos é a investigação de todas as partes de um determinado projeto, a fim de avaliar se ele terá um desempenho futuro. Portanto, essa avaliação anterior será a maneira de saber se esse projeto contribuirá para os objetivos da empresa ou se será um desperdício de tempo e dinheiro.

A importância da avaliação financeira é que ela é anterior a qualquer desembolso. Sem isso, muitos riscos financeiros do projeto não seriam considerados, aumentando a probabilidade de falha. Lembre-se de que essa avaliação é baseada em dados estimados, portanto, não garante que o projeto seja um sucesso ou um fracasso.

No entanto, sua implementação aumenta consideravelmente a probabilidade de sucesso e alerta sobre fatores importantes a serem considerados no projeto, como o tempo de recuperação do investimento, a lucratividade ou a receita e os custos estimados.

Caracteristicas

As características desta avaliação podem variar bastante, dependendo do tipo de projeto. No entanto, todas as avaliações devem abordar os seguintes tópicos:

Fluxo de caixa

Uma vez em operação, o projeto gerará receitas e despesas. Para cada ano operacional, é necessário estimar quanto será gerado um do outro para obter o fluxo de fundos disponíveis.

Financiamento

Embora a empresa possa se dar ao luxo de financiar o projeto, na avaliação financeira é importante tratá-lo como se tivesse que se financiar.

Retorno do tempo de investimento

O tempo que levará para que o projeto seja rentável é outro fato essencial na avaliação financeira.

Objetivos

Se os objetivos do projeto não estiverem alinhados com a visão e missão da empresa, não faria sentido fazê-lo.

Métodos de avaliação financeira

Há um grande número de métodos de avaliação financeira, dos quais os mais conhecidos são: o Valor Presente Líquido (VPL), a Taxa Interna de Retorno (TIR) e o Período de Recuperação (PR ou Payback ).

Valor Presente Líquido (VPL)

O VPL é um procedimento que mede o valor no momento de uma série de fluxos de caixa futuros (ou seja, receitas e despesas), que serão originados pelo projeto.

Para isso, os fluxos de caixa futuros devem ser introduzidos na situação atual da empresa (atualizando-os por meio de uma taxa de desconto) e compará-los com o investimento feito inicialmente. Se for maior que isso, o projeto é recomendado; caso contrário, não valerá a pena.

Taxa Interna de Retorno (TIR)

A TIR tenta calcular a taxa de desconto que alcança um resultado positivo para o projeto.

Em outras palavras, procure a taxa mínima de desconto para a qual o projeto é recomendado e gerará um benefício. Portanto, a TIR é a taxa de desconto com a qual o VPL é igual a zero.

Período de recuperação (PR ou Payback )

Este método procura descobrir quanto tempo levará para recuperar o investimento inicial do projeto. É obtido adicionando os fluxos de caixa acumulados até que sejam iguais ao desembolso inicial do projeto.

Essa técnica tem algumas desvantagens. Por um lado, leva em consideração apenas o tempo de recuperação do investimento.

Isso pode levar a erros na escolha entre um projeto e outro, pois esse fator não significa que o projeto escolhido seja o mais rentável no futuro, mas é o que foi recuperado anteriormente.

Por outro lado, os valores atualizados dos fluxos de caixa, como nos métodos anteriores, não são levados em consideração. Isso não é o mais apropriado, pois sabe-se que o valor do dinheiro muda com o tempo.

Exemplos

VÁ E TIR

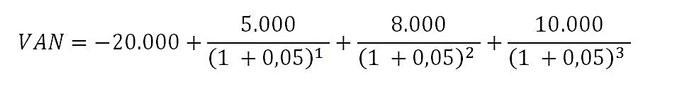

Tomemos o exemplo que temos para avaliar o seguinte projeto: um custo inicial de € 20.000 que nos próximos 3 anos geraria € 5.000, € 8.000 e € 10.000, respectivamente.

GO

Para calcular o VPL, primeiro precisamos saber que tipo de interesse temos. Se não tivermos esses € 20.000, provavelmente pediremos um empréstimo bancário a uma taxa de juros.

Se as tivermos, devemos ver qual lucratividade esse dinheiro nos daria em outro investimento, como um depósito de poupança. Portanto, digamos que o interesse seja de 5%.

Seguindo a fórmula do VPL:

O exercício ficaria assim:

VPL = -20000 + 4761,9 + 7256,24 + 8638,38 = 656,52

Dessa forma, calculamos o valor atual da receita anual, adicionamos e subtraímos o investimento inicial.

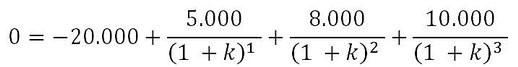

Arremesso

No caso da TIR, comentamos anteriormente que seria a taxa de desconto que tornaria o VPL igual a 0. Portanto, a fórmula seria a do VPL, limpando a taxa de desconto e igualando-a a 0:

TIR = 6,56%

Portanto, o resultado final é a taxa de juros a partir da qual o projeto é rentável. Nesse caso, essa taxa mínima é de 6,56%.

Período de recuperação ou reembolso

Se tivermos dois projetos A e B, o período de recuperação é dado pelo retorno anual de cada um deles. Vejamos o seguinte exemplo:

Pela técnica do Período de Recuperação, o projeto mais interessante seria A, que recupera seu investimento no ano 2, enquanto B o faz no 3.

No entanto, isso significa que A é mais lucrativo ao longo do tempo que B? Claro que não. Como comentamos, o Período de recuperação leva em consideração apenas o tempo em que recuperamos o investimento inicial do projeto; Ele não leva em consideração a lucratividade ou os valores atualizados por meio da taxa de desconto.

É um método que não pode ser definitivo ao escolher entre dois projetos. No entanto, é muito útil em combinação com outras técnicas, como VPL e TIR, e também para nos dar uma idéia preliminar dos tempos de retorno do desembolso inicial.

Referências

- López Dumrauf, G. (2006), Cálculo Financeiro Aplicado, uma abordagem profissional , 2ª edição, Editorial La Ley, Buenos Aires.

- Bonta, Patrick; Farber, Mario (2002).199 Perguntas sobre Marketing . Norma Editorial

- Ehrhardt, Michael C.; Brigham, Eugene F. (2007).Finanças Corporativas . Cengage Learning Publishers.

- Gava, L.; E. guarda-roupa; G. Serna e A. Ubierna (2008), Financial Management: Investment Decisions , Delta Publishing.

- Gomez Giovanny. (2001)Avaliação financeira de projetos: CAUE, VPN, TIR, B / C, PR, CC .